文依电气创业板IPO,父子100%控股存内控缺陷,超半数利润拿来分红却仍募资补流

近日,文依电气回复了深交所的第二轮问询函并再次更新招股书。

左手分红右手募资补流

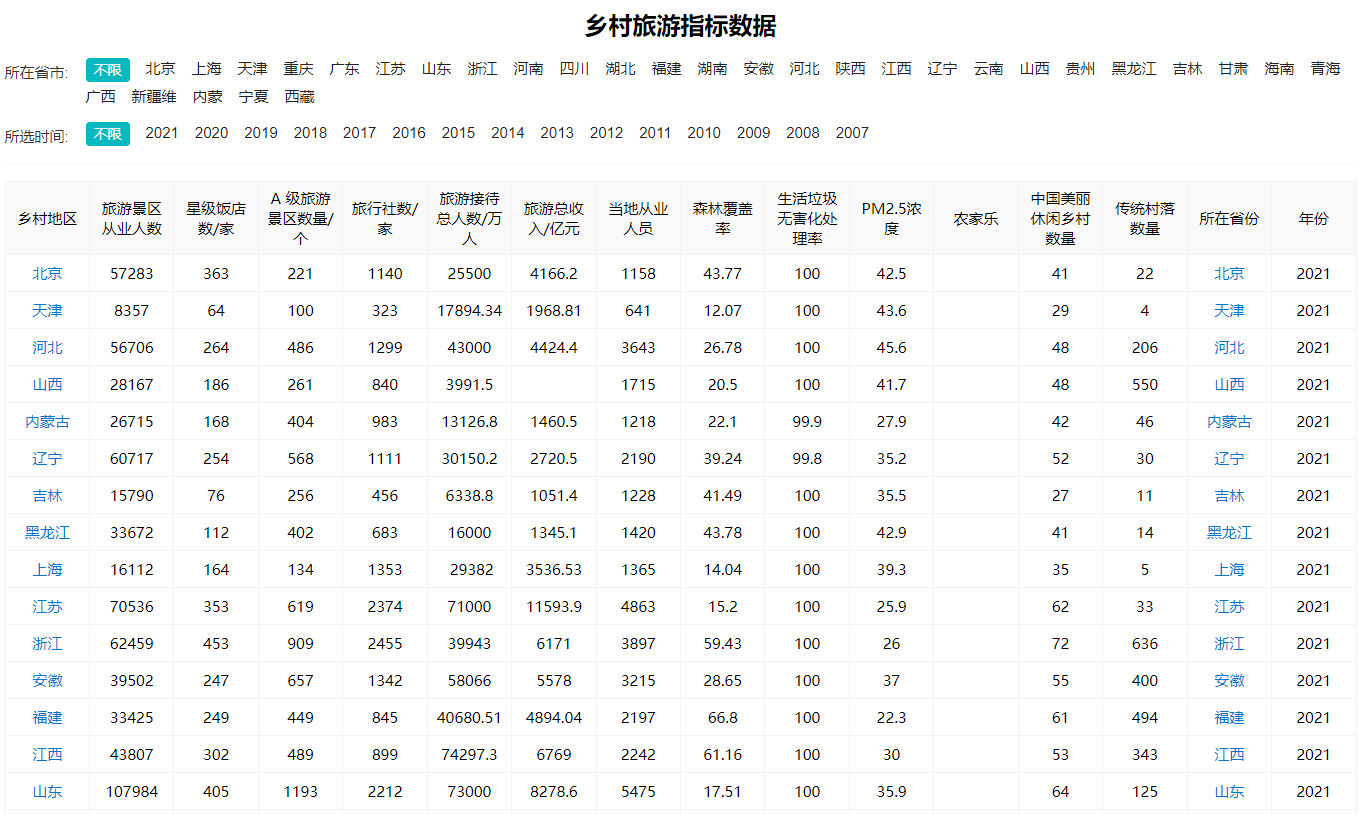

文依电气主要从事电气连接与保护相关产品的研发、生产和销售。

截至招股书签署日,陈兵和陈嘉正父子共同为文依电气实际控制人,二人合计控制公司100%股权。

其中,陈兵为控股股东,其直接持有公司73.125%的股份,同时陈兵为浔晟投资的执行事务合伙人,通过浔晟投资控制公司2.5%表决权股份,其子陈嘉正则直接持有公司24.375%的股份。

在2019年至2021年以及2022年1-6月的报告期内,文依电气每期均进行了现金分红,分红金额分别约为1003.85万元、2007.7万元、3011.55万元和3011.55万元,合计分红金额达到9034.65万元。

以持股比例计算,绝大部分现金分红则都进入了陈兵父子的口袋,并从现金使用流向来看,实控人的分红款主要用于购买理财产品、偿还占用公司的资金、偿还借款等,同时陈兵父子至少使用其中2709.91万元资金用于了房产购置。

整体上看,通过电气连接器等产品的销售,文依电气在报告期各期分别实现营业收入约为2.1亿元、2.24亿元、2.52亿元和1.23亿元,同期实现归母净利润分别约为3147.7万元、5097.77万元、5222.42万元和2433.8万元。

值得一提的是,整个报告期内文依电气实现全部净利润之和约为1.59亿元,而累计分红金额占期间净利润总和的比重约达到56.82%。一边接连大手笔分掉超过半数的净利润,另一方面文依电气又通过IPO进行现金补流。

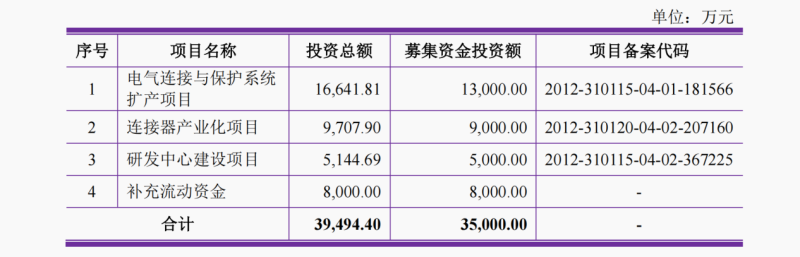

此次创业板的IPO,文依电气计划募集资金3.5亿元,这一金额已经超过公司截至2022年6月末时的资产总额3.16亿元。由于现有流动资金难以满足未来业务快速发展的需要,公司将8000万募资用于补充流动资金,占全部募资金额的22.86%。

在第二轮的问询函中,深交所再次提问了舆情关注的这一问题,要求文依电气进一步说明公司在存在营运资金压力的情况下仍向陈兵父子进行大额分红的合理性。

实控人曾占用资金存内控缺陷

报告期内,文依电气存在通过现金、个人卡进行收付资金的情形,而公司实控人陈兵则为个人卡的实际控制人,因而存在着实控人占用公司资金的情形。

从招股书披露的数据来看,2019年末时,陈兵个人卡占用公司资金余额约为623.59万元,此前实控人一直存在资金占用的情形,直到2020年末时清理了全部占用的资金,2019年和2020年实控人为此付出的利息金额分别为22.96万元和26.12万元。

值得一提的是,在报告期内,由于与上海轩本工业设备有限公司存在买卖合同纠纷,文依电气及实控人最终在2019年被上海市松江区人民法院出具限制消费令。

其中轩本工业表示在承揽业务的过程中,文依电气不断增加超出合同范围的技术要求造成交货期的延长,同时,其提供的设备样品零配件规格不统一,二者交易纠纷金额标的为20万元。

毛利连续下滑,研发费用率远低于同行

据招股书显示,文依电气是国内最早进入电气连接和保护领域的企业之一,公司的主要产品包括软管及软管接头、电缆接头、拖链和连接器等,并未客户提供定制化的开发服务。

报告期内,国产替代收入成为公司收入的主要来源,所替代的品牌包括Hummel、FLEXA、IGUS等。期间,该类具备创新特征的产品收入占公司全部收入比重约为69.76%、67.41%、68.94%和64.72%。

值得注意的是,在报告期内,软管及软管接头产品是文依电气主要的收入来源,期间该类产品销售收入占公司当期主营业务收入的比例分别为49.09%、49.99%、45.05%和37.52%。

但其价格却在报告期内出现持续下降,塑料软管的价格由2019年3.87元/米的均价持续下降至2022年上半年的3.33元/米。同时金属软管的价格也由2019年的6.1元/米下降至2021年的6.03元/米,并在2022年上半年回升至6.46元/米。

在原材料价格波动及政策等因素的影响下,报告期内,文依电气的利润率整体也出现下滑,期间公司主营业务毛利率分别为43.7%、46.22%、43.78%和42.38%,净利率分别为15.01%、22.73%、20.69%和19.8%。

同时目前文依电气拥有66项核心专利等,但本身并无发明专利在手,公司的创新优势很大部分来自国产替代产品的生产。报告期各期公司研发费用率分别为3.27%、3.18%、4.44%和4.58%,远低于可比上市公司平均的6.43%、5.86%、6.1%和6.35%。(蓝鲸上市公司 徐晓春 xuxiaochun@lanjinger.com)

本站所有文章、数据、图片均来自互联网,一切版权均归源网站或源作者所有。

如果侵犯了你的权益请来信告知我们删除。邮箱:business@qudong.com