抄巴菲特作业的机会不多了

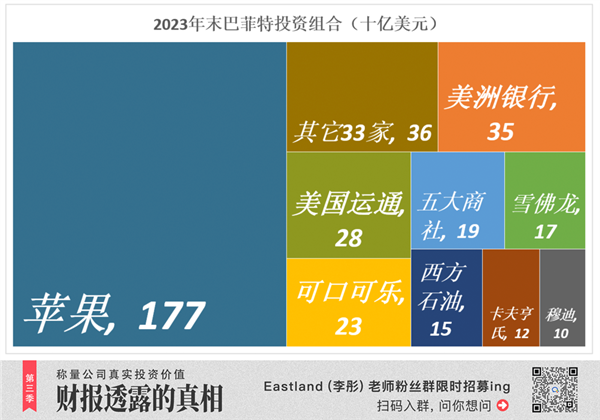

截至2023年9月30日,巴菲特掌管的伯克希尔·哈撒韦总资产达1.02万亿美元。其中,3186亿美元为证券投资,12月22日该金额增至3710亿美元,共包括49只股票。

01. 巴菲特最新投资组合一览

去他的分散风险!把鸡蛋放到尽可能少的篮子里,用天量资金投资少量股票,是巴菲特一贯的风格。

在巴菲特最新的投资组合中,位列前8的是苹果、美洲银行、美国运通、可口可乐、雪佛龙、西方石油、卡夫亨氏、穆迪。

伯克希尔持有这8只股票的总市值达3160亿美元,占投资组合的85.2%;持有苹果股票的市值达1770亿美元(折合人民币1.27万亿),占投资组合的47.7%!

2020年,巴菲特大举买入日本五大商社(三菱、三井、伊藤忠、住友、丸红)。截至2023年末,伯克希尔持有五家日本商社股票的总市值达193亿美元,占投资组合的5.2%;

值得注意的是,经过十余次减持,伯克希尔持有比亚迪港股市值仍达23.2亿美元,列第15位。

02. 巴菲特的新宠——西方石油

最近几年,巴菲特连续加仓西方石油(NYSE:OXY),持股比例已达27.1%。截至12月22日持股市值为148亿美元,在投资组合中排第6位。伯克希尔还持有西方石油优先股和认股权证,行权后持股比例将达33%。

由于原油价格回落,2023年前三季西方石油净营收211亿美元,同比下降25.8%;净利润35亿美元,同比下降69.3%;截至12月29日收盘,西方石油市值524亿美元,市盈率(TTM)9.66倍。

与国外投资者相比,中国投资者缺乏买入苹果、美洲银行的渠道,想“抄巴菲特作业”不妨关注中国海洋石油(SH:600938;HK:00883)。原因是与西方石油相比,中海油业绩更好、估值更低。

从业绩上看,2023年前三季中海油营收3068亿,同比下降1.4%;净利润976亿,同比下降10.2%;12月29日,中海油港股收盘价13港元,市盈率(TTM)4.49倍,还不到西方石油的一半!

03. 中海油VS中石油

在“三桶油”当中,中国石油与中海油更具可比性,而且2003年巴菲特曾以6倍市盈率购入中石油(HK:00857)。

下面,我们从营收增速、盈利能力、业务结构等几方面对中海油、中石油进行比较。

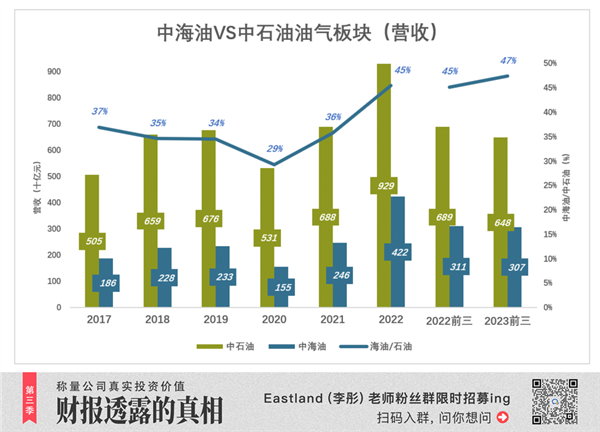

1)营收增速

中海油主营海上石油、天然气勘探、开发及销售,大致相当于中石油旗下的“油气和新能源业务”,近年营收规模从后者的三分之一增至二分之一。

2020年,中海油营收1554亿,同比下降33.4%;中石油油气板块营收5308亿,同比下降21.5%。

2021年,中海油营收2461亿,同比增长58.4%;中石油油气板块营收6883亿,同比增长29.7%;双方差距开始缩小。

2022年,中海油营收暴涨71.6%达4222亿,中石油油气板块营收增速仍然只有中海油的二分之一。

2023年前三季,中海油营收3068亿,同比下降1.4%;中石油油气板块营收6478亿,同比下降6%;至此,中海油营收已达中石油油气板块营收的47%。

因此,从营收增速对比结果来看,中海油胜出。

2)盈利能力

安全边际

对石油公司而言,销售原油的价格(实现价格)要随行就市,自己不能做主。这样的情况下,成本越低安全边际就越大。

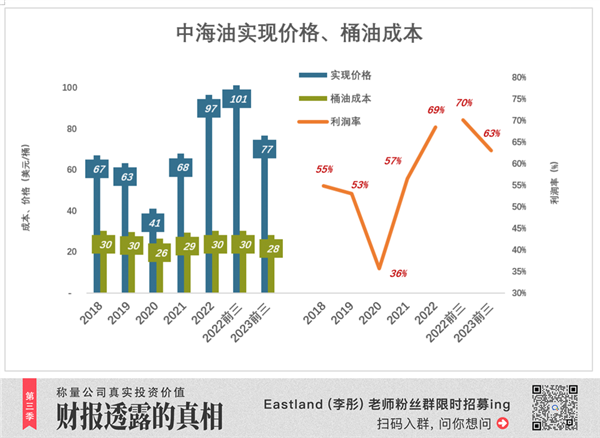

中海油原油销售平均实现价格与国际油价走势基本一致,而桶油主要成本控制在30美元一线。

2018年,平均实现价格为67美元,桶油主要成本30.4美元,利润率55%;

2020年,原油需求断崖式下跌,平均实现价格41美元,中海油桶油主要成本降至26.3美元,利润率仍有36%;

2022年,平均实现价格超过100美元,中海油桶油主要成本30.4美元,利润率高达69%;

国际油价低至40美元/桶,利润率36%;国际油价接近70美元/桶,利润率超过50%。可见,中海油安全边际相当大。

经营利润

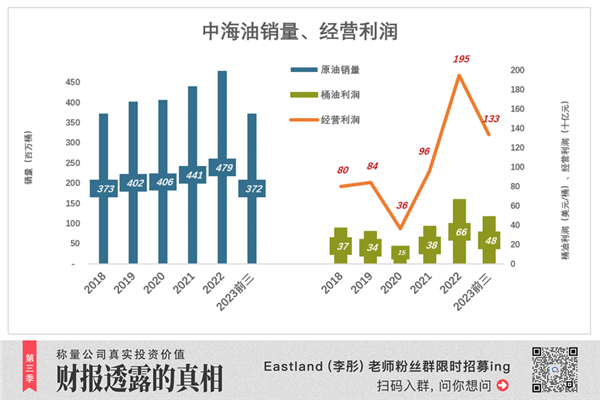

2022年,中海油销量4.8亿桶,较2018年提高28%;桶油利润达66美元,较2018年提高80%;经营利润1949亿,较2018年提高143%。

2020年以来,中海油经营利润一直高于中石油油气板块,但差距逐步缩小。2020年,中海油经营利润比中石油油气板块高58%、2021年高40%、2022年高18%,2023年产三季持平。

2022年,中石油原油销量比中海油高90%。身处同样的市场,两家实现价格不会有多大差异,中海油经营利润领先,说明桶油成本低于中石油(中石油未披露)。

因此,从盈利能力对比结果来看,中海油胜出。

3)业务结构

中石油业务分为四大板块:油气和新能源(简称油气)、炼化和新材料(简称炼化)、销售、天然气。

油气

油气板块营收占比排在第三位,利润率虽然最高,但却远低于中海油。2021年,中石油油气板块经营利润率10%,中海油利润率39%;2022年,中石油油气板块利润率提高到18%,中海油高达46%。

2011年~2022年,油气板块总营收8万亿,经营利润近1.3万亿;年均经营利润1070亿,利润率16%。

销售

我们重点看一下营收占比最高的销售板块:

2018年营收突破2万亿,经营利润64.5亿;

2019年、2020年营收回落,持续亏损;

2021年营收2.17万亿,经营利润132.8亿,利润率0.6%;

2022年营收2.77万亿,经营利润143.7亿,利润率0.5%;

2023年前三季营收1.94万亿,经营利润172.8亿,利润率0.9%。

中石油销售业务营收虽高,但盈利能力很弱。2011年~2022年,总营收22.3万亿,经营利润843亿;年均经营利润70亿,利润率0.4%。

此外,因为承担巨大的社会责任,中石油业务结构比较杂,对投资者不算友好。

所以,从业务结构对比结果来看,中海油胜出。

04. 中海油VS西方石油

营收

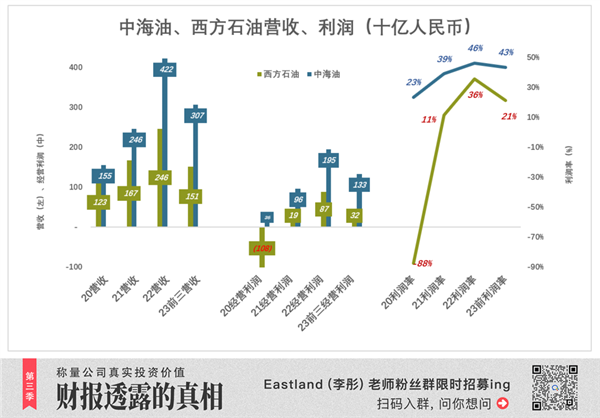

2020年,中海油营收1554亿,西方石油营收1230亿(折合人民币),相当于中海油的79%;

2021年,中海油营收2461亿,西方石油营收1675亿,相当于中海油的68%;

2022年,中海油营收4222亿,西方石油营收2464亿,相当于中海油的58%;

2023年前三季,中海油营收3070亿,西方石油营收1510亿,相当于中海油的49%;

从营收数据上看,中海油营收增速高于西方石油,且领先优势越来越大。

经营利润

2020年中海油经营利润364亿,利润率23%;西方石油营经营利润经营亏损156.5亿美元(因计入110.8亿美元资产减值),折合人民币1080亿;

2021年中海油经营利润960亿,利润率39%;西方石油经营利润190亿(人民币),利润率11%;

2022年中海油经营利润1950亿,利润率46%;西方石油经营利润875亿(人民币),利润率36%;

2023年前三季,中海油经营利润1330亿,利润率43%;西方石油经营利润320亿(人民币),利润率21%;

对比数据可以看出,西方石油经营利润远低于中海油。此外,西方石油2020年还出现过千亿的巨额亏损。

无论从营收规模、经营利润金额还是利润率来看,中海油都大幅领先西方石油。巴菲特放弃4.5倍市盈率的中海油港股,却一而再、再而三地加仓市盈率9.7倍的西方石油,不能排除有其它方面的考量,比如“远离中国公司”。

值得肯定的是,中石油、中海油、西方石油都采取相当优厚的现金分红政策。例如中海油,2023年曾两次分红(2022年报、2023年中报),每股获得现金1.22元(含税)。

所以,作为投资者如果像巴菲特那样钟爱传统能源,那么中海油是比西方石油更好的投资标的。

本站所有文章、数据、图片均来自互联网,一切版权均归源网站或源作者所有。

如果侵犯了你的权益请来信告知我们删除。邮箱:business@qudong.com